Покупая недвижимость в кредит, заемщики при выборе кредитного учреждения часто останавливают свой выбор на Альфа-Банке. При оформлении ипотеки на вторичное жилье здесь доступна возможность оформления займа с увеличенным сроком погашения и минимальным размером первоначального взноса. Перед тем как заключать договор, рекомендуется внимательно изучить все условия программы.

Что выгоднее – первичное или вторичное жилье?

К первичным достаточно часто относят объекты недвижимости, находящиеся в недавно построенных домах. С юридической точки зрения подобная формулировка является неточной.

Объектом первичного рынка недвижимости является помещение – жилое или юридическое, не имеющее ранее владельца. В качестве реализатора в этом случае выступает застройщик.

Если жилье было куплено в строящемся доме, а после ввода здания в эксплуатацию было продано, то недвижимость будет относиться к вторичному рынку. Это объясняется тем, что у объекта уже был владелец.

Преимущества объектов:

- В новое жилье можно въезжать сразу же после оформления.

- Большой выбор вариантов – приобрести в ипотеку можно квартиру и дом, расположенные в подходящем районе города.

- Застроенные кварталы характеризуются налаженной инфраструктурой. Здесь функционируют детские сады, школы, поликлиники, магазины и другие объекты.

- При том, что большинство условий являются равными, стоимость объектов вторичного рынка ниже.

Недостатки жилья:

- Более высокая ставка;

- Отсутствие субсидий – на низкие проценты можно не рассчитывать.

- Необходимость проведения ремонта сетей.

Ипотека на вторичное жилье от Альфа-Банка – основные условия

Особенности ипотечной программы, направленной на приобретение вторичных жилых объектов, заключаются в следующем:

- Минимальный размер суммы займа – 600 000 рублей, максимальная сумма может достигать 20 млн рублей.

- Процентная ставка начинается от 8,89%. Расчет процентов осуществляется в индивидуальном порядке. На это влияют размер первоначального взноса, сумма кредит и срока погашения.

- Сумма займа не может превышать 85% от общей стоимости жилья. Первоначальный взнос – 15%.

- Срок погашения не может быть менее 3-х лет. Период не должен быть больше 30 лет.

- Рассмотрение заявок занимает от 1 до 3-х дней.

Требования, предъявляемые банком

В соответствии с правилами ипотечной программы финансовое учреждение выдвигает определенные требования.

К заемщику

Требования, предъявляемые Альфа-Банком к заемщикам, заключаются в следующем:

- Наличие российского, украинского или белорусского гражданства.

- Возраст клиента для подачи заявления не должен быть меньше 21 года. К моменту закрытия заемщику должно быть не более 70 лет.

- Регистрация по месту жительства может быть любой.

- Общий трудовой стаж не должен быть меньше 12 лет. На последнем месте работы необходимо отработать не менее 4-х месяцев.

- Доступна возможность привлечения до 3-х созаемщиков. Благодаря этому повышаются шансы на получение положительного решения, может быть увеличена сумма кредита.

Требования, предъявляемые к созаемщикам, аналогичны.

К недвижимости

При выборе жилья следует учитывать определенные требования банка к объекту:

- Здание не должно быть включено в список объектов, которые подлежат сносу или реновации.

- Допустимый показатель износа – не более 65%.

- Объект недвижимости должен быть подключен к водопроводной и канализационной сетям.

- Незаконные переоборудования и перепланировки должны быть исключены.

Процентная ставка

Базовый размер процентной ставки по ипотечному кредиту – 8,49%. Каждому клиенту гарантированы индивидуальные условия определения процента.

Способы уменьшения ставки

Для уменьшения базовой ставки можно воспользоваться одним из нескольких способов:

- Покупка жилья у партнеров финансового учреждения – минус 0,3%.

- Выбор недвижимости у партнера категории Exclusive – минус 0,4%.

- Наличие зарплатного проекта и участие в A-Private – минус 0,4%.

- Заключение договора ипотеки с 1-го по 33-й день после получения положительного решения по заявке. Предусмотрена возможность суммирования данной скидки с другими.

Условия программы определяют, что базовая ставка не может быть снижена при оформлении займов на большую сумму. Скидки, если они не предусмотрены правилами, не суммируются.

Увеличение ставки

Повышение процентной ставки может быть произведено в нескольких случаях:

- Предоставление при оформлении договора только паспорта – плюс 0,5%.

- Отказ от услуги страхования жизни – плюс 2%.

- Обращение для оформления займа собственника бизнеса или индивидуального предпринимателя – плюс 0,5%.

- Отказ от страхования титула – плюс 2%. Предназначение страховки – покрытие издержек, в случае если сделка будет признана незаконной и недействительной.

- Оформление ипотеки не только на дом, но и на земельный участок – плюс 1%.

Надбавки могут суммироваться.

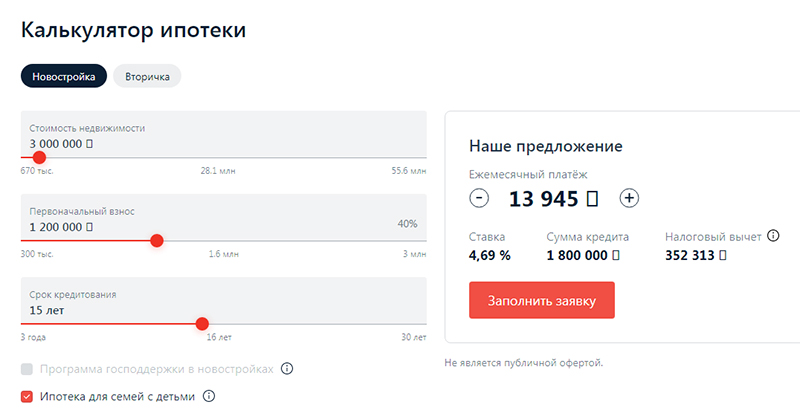

Особенности расчета ипотечного займа

Для получения предварительных расчетов по ипотеке можно воспользоваться специальный калькулятором, который предусмотрен на официальном сайте Альфа-Банка.

В форме необходим ввод следующих данных:

- Стоимость приобретаемой недвижимости;

- Размер первоначального взноса;

- Срок погашения.

После указания информации калькулятор произведет расчеты предполагаемого ежемесячного платежа.

Порядок оформления

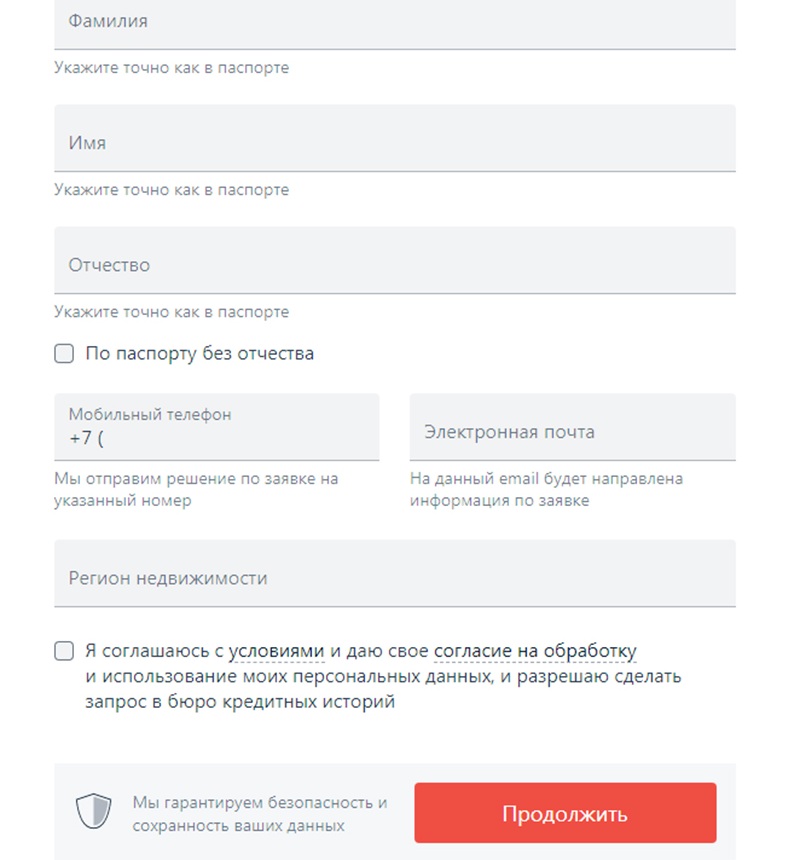

При подаче заявки на оформление ипотечного займа клиент может выбрать способ, более удобный для него:

- Посещение офиса Альфа-Банка. Специалист финансового учреждения проконсультирует клиента, предоставит перечень документов, которые необходимо подготовить.

- Заполнение анкеты, доступной на официальном сайте банка.

При вводе данных, необходимых для отправки заявки, на сайте в специальной форме следует ввести личные данные, указать свой номер телефона и размер ежемесячного дохода. После этого необходимо ждать решения банка.

Обработка большинства заявок, отправленных в режиме онлайн, производится в течение дня. Ответ направляется клиенту в виде СМС-сообщения на телефон или на электронную почту.

При получении положительного решения клиенту следует обратиться в банк для предоставления документов и подписания договора.

Какие документы необходимы?

Для того чтобы оформить ипотеку следует подготовить следующий перечень документов:

- Паспорт гражданина РФ.

- Для клиентов, которые являются гражданами других государств, документ, удостоверяющий личность.

- Военный билет - для мужчин, не достигших возраста 27 лет.

- СНИЛС.

- При обращении иностранных граждан, документы, подтверждающие законность пребывания на территории страны. Подходят виза и миграционная карта.

- Документы о размере ежемесячного дохода.

Работники банка в случае необходимости могут запросить дополнительные документы.

Доступные способы погашения займа

Вносить ежемесячные платежи по ипотечному кредиту можно несколькими способами:

- При помощи банкомата. Для пополнения необходимо использование функции cash-in.

- Перевод денежных средств с карты другого банка. Добавить карту для перевода можно в приложении “Альфа-Мобайл”. Для того чтобы оплатить кредит, нужно перейти во вкладку “Счета с картами”, где выбрать счет для погашения ипотеки. Далее необходимо нажать клавишу “Пополнить”. При определении счета для снятия следует выбрать позицию “С карты стороннего банка”.

- Перевод со счета в мобильном приложении. Пользователю необходимо авторизоваться в системе “Альфа-Мобайл” и перейти в раздел “Платежи”. В открывшемся списке следует выбрать переводы “Между счетами” и произвести платеж в счет погашения кредита.

Программа ипотечного кредитования - преимущества и недостатки

Востребованность ипотечного кредитования обеспечена следующими преимуществами:

- Получение жилья в собственность в короткий промежуток времени.

- Фиксированная стоимость недвижимости. Покупка осуществляется по текущей стоимости.

- Доступна возможность выбора размера ежемесячных платежей. Срок погашения может увеличиваться или уменьшаться.

Недостатки ипотеки:

- Большая переплата. Она может достигать 50-70%.

- Недвижимость до момента погашения ипотеки находится в залоге у банка. Финансовое учреждение может забрать имущество в случае невыполнения заемщиком своих обязательств.

Внимательное изучение условий доступных ипотечных программ позволит снизить возможные риски.