Далеко не каждый человек может купить квартиру за наличные деньги. На помощь приходит ипотека – целевой кредит под залог приобретаемой недвижимости. Альфа Банк предлагает оформить ипотечный кредит всего по 2-ум документам.

Преимущества ипотеки от Альфа Банка по двум документам

Прежде чем подавать заявку на ипотеку по 2-ум документам, необходимо оценить положительные моменты. К ним можно отнести:

- Альфа Банк – одно из самых надёжных финансовых учреждений в России. вероятность банкротства минимальная.

- Анкета заполняется онлайн на официальном сайте кредитного учреждения.

- Решение банка можно узнать в Личном кабинете на официальном сайте или в мобильном приложении.

- Отделение банка необходимо посетить только для подписания договора, остальные действия выполняются дистанционно.

- Можно погасить кредит досрочно полностью или частично, можно использовать мобильное приложение или интернет-банкинг.

- Кредит можно взять как на покупку готового жилья, так и в строящемся доме.

Выбор программы кредитования

Отельной программы кредитования по 2-ум документам в Альфа Банке нет. Но, постоянный добросовестный клиент может воспользоваться одной из следующих программ:

- Заём на покупку готового жилья. Можно купить квартиру на вторичном рынке или в только что построенном.

- Заём на покупку жилого помещения в строящемся доме, то есть, на первичном рынке.

- Рефинансирование ипотечного кредита, выданного в другом банке.

- Кредит под залог недвижимости. С помощью такого займа можно купить ещё одну квартиру или дом, но вариант невыгоден тем, что отличается высокими процентами.

На каких условиях выдаётся ипотечный кредит?

При оформлении ипотечного кредита по 2-ум документам, действуют следующие правила:

- Анкета оформляется дистанционно.

- Решение принимается в течение 1 – 3 дней с момента подачи заявки и регистрации её в системе.

- Срок кредитования определяется индивидуально на основании информации от клиента. Как правило, он составляет от 3-ёх до 30 лет.

- Сумма первоначального взноса должна превышать 15% от стоимости предмета кредитования. Можно использовать материнский капитала, но более 10% необходимо оплатить собственными средствами.

- Заёмщик может получить кредит на сумму от 600 тысяч до 20 млн рублей.

- Минимальная ставка – 5,99% годовых, определяется индивидуально.

- Предмет кредитного договора страхуется в обязательном порядке, страхование жизни и здоровья заёмщика происходит на добровольной основе.

Применяемые процентные ставки

Процентную ставку по ипотечному кредиту определяет сам банк. Она зависит от величины первоначального взноса. Так, при покупке жилья на первичном рынке:

- Ставка будет 9,2% годовых, если величина собственных средств, вносимых в качестве первоначального взноса, составляет 10%, а остальное «покрывается» материнским капиталом.

- Если потенциальный заёмщик вносит более 20% в качестве первоначального взноса, то ставка будет 8,79% годовых.

Если с помощью кредита покупается жильё на вторичном рынке, то:

Ставка будет 9,69% годовых, если в качестве первоначального взноса будет уплачено 15% от стоимости жилья.

Если величина первоначального взноса превысит 20%, то и ставка будет 9,19% годовых.

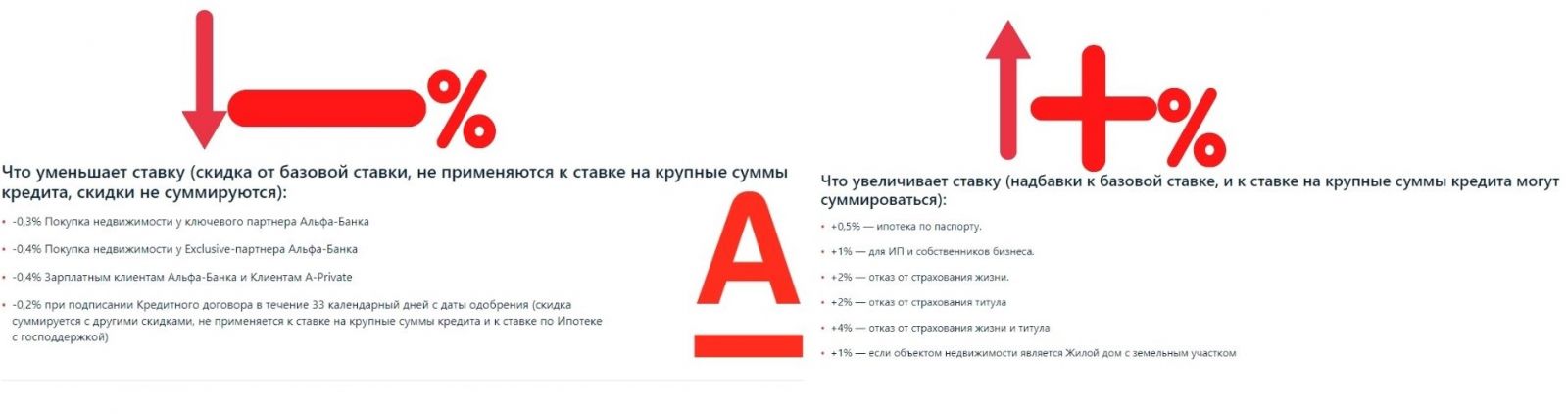

Можно ли уменьшить ставку? Может ли банк её увеличить?

Снижению суммы переплаты способствуют такие факторы, как:

- На 0,3%, если заёмщик купит квартиру на первичном рынке у застройщика, с которым у Альфа Банка заключено партнёрское соглашение.

- Чтобы снизить ставку ещё на 0,7%, нужно быть зарплатным клиентом Альфа Банка.

- Уменьшению на 0,4% способствует покупка квартиры у привилегированных партнёров кредитного учреждения.

- На 0,7% могут снизить ставку привилегированные клиенты банка.

- Для снижения переплаты на 0,4% нужно взять ипотеку в течение 30 дней с момента одобрения.

Увеличению процентной ставки способствуют следующие факторы:

- Если потенциальный заёмщик предоставляет лишь 2 документа, ставка будет выше на 0,5%.

- В роли заёмщика выступает индивидуальный предприниматель. Для него ставка будет выше не те же 0,5%.

- Отказ от оформления полиса страхования жизни и здоровья приведёт к повышению ставка на 2 – 4%.

- Для приобретения загородного дома или участка под строительства, сумма переплаты увеличивается на 1%.

Требования к заёмщику и предмету ипотечного договора

Чтобы получить одобрение по заявке на ипотечный кредит, клиент должен соответствовать следующим требованиям банка:

- Гражданство России, Белоруссии или Украины.

- Достаточно временной прописки в РФ, постоянную иметь не обязательно.

- Минимальный возраст – 21 год. На момент закрытия кредитной линии заёмщику должно быть не более 70 лет.

- Стаж за последние 5 лет – не менее одного года, а на последнем месте работы не менее 4-ёх месяцев.

К предмету договора также предъявляются определённые требования – процент износа не должен превышать 65%. Обязательно наличие минимальных коммуникаций – водоснабжения и канализации. Жильё не должно быть признано аварийным или иметь незаконную перепланировку.

Как оформить ипотечный кредит по 2-ум документам?

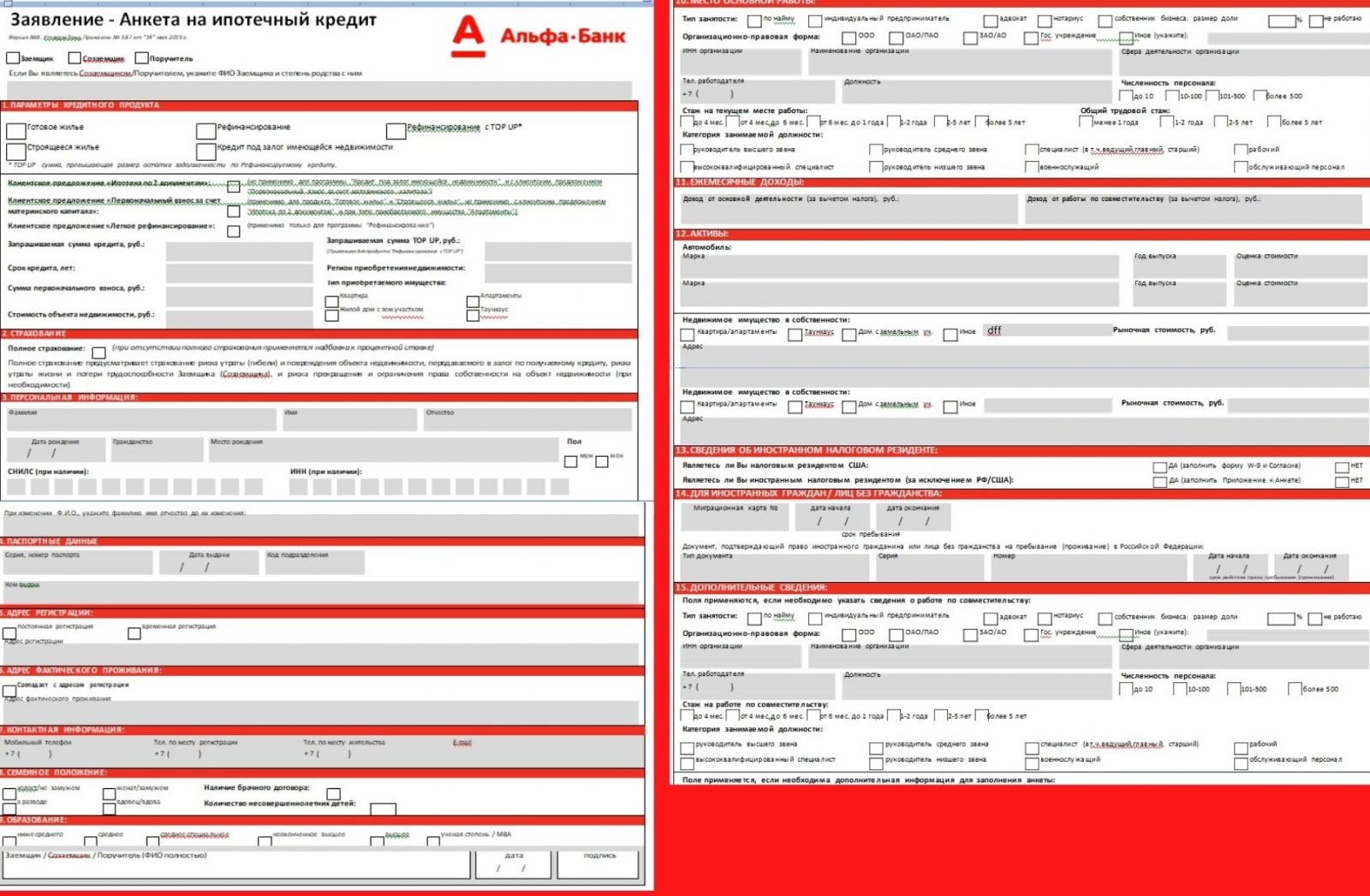

Анкета заполняется на официальном сайте. Нужно указать следующие данные:

- Полностью ФИО, реквизиты паспорта, иную личную информацию.

- Адрес места жительства, контактные данные.

- Желаемую сумму кредита.

- Данные с места работы.

- Прочую дополнительную информацию.

Необязательно отправлять заявку через сайт. Можно обратиться в любое отделение банка, занимающееся ипотечным кредитованием. Через 1 – 3 дня в Личном кабинете будет решение банка, оно предварительным. Следует подъехать в отделение банка, предоставить оригиналы документов, дождаться окончательного решения и подписать договор. После деньги будут перечислены на счёт продавца, потом оформляется регистрация предмета залога.

Какие документы необходимо подготовить?

На сайте указано информация, что от заёмщика требуется лишь 2 документа – паспорт и СНИЛС. Но чтобы увеличить шанс на одобрение заявки и снизить процентную ставку, можно предоставить дополнительные документы. Такие как:

- ИНН.

- Справку по форме 2-НДФЛ или по форме банка.

- Заверенную копию трудовой книжки.

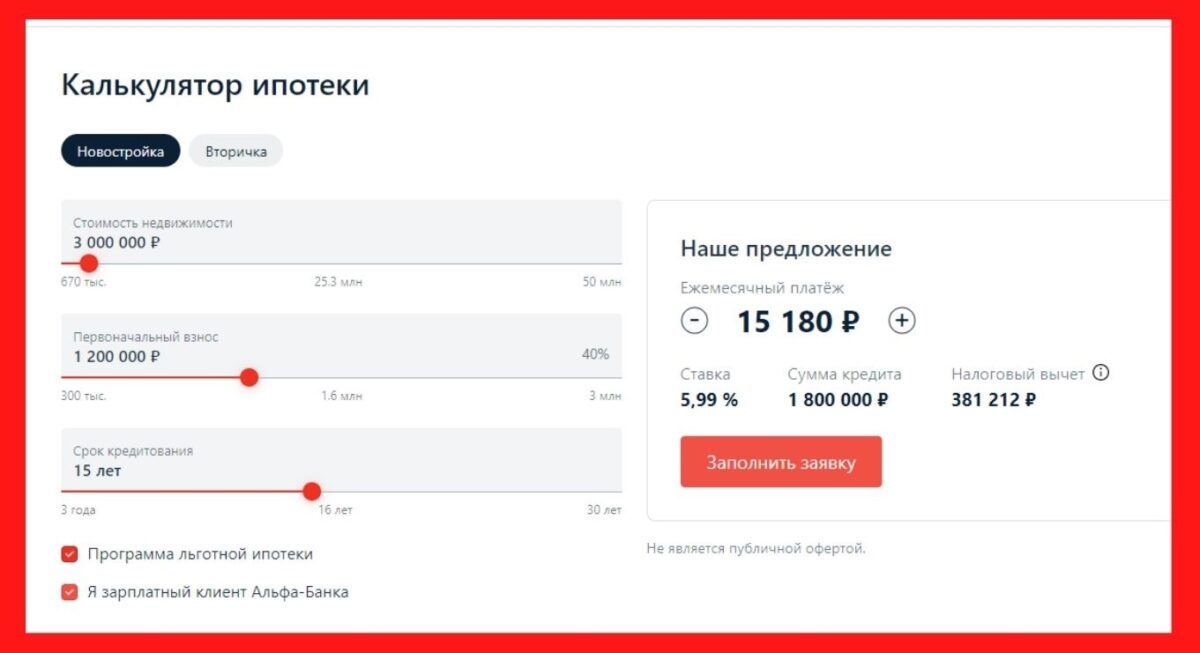

Калькулятор ипотеки по 2-ум документам

На официальном сайте Альфа Банка (alfabank.ru) есть калькулятор с помощью которого можно сделать предварительные расчёты по ипотеке. Чтобы получить максимально приближённые данные, необходимо указать:

- Состояние покупаемого жилья – готовое или строящееся.

- Стоимость приобретаемого жилого помещения.

- Величину первоначального взноса.

- Период, в течение которого ипотека будет погашена.

- Вид ипотечной программы, на которую претендует заявитель – обычная или льготная.

- Статус клиента – постоянный, новый или зарплатный.

Расчёты калькулятор делает автоматически на основании информации, полученной от клиента. После заполнения всех полей будет ясна сумма ежемесячного платежа, размер переплаты, общую сумму займа.

Недостатки ипотеки по 2-ум документам

Кроме преимуществ, есть негативные моменты. Это:

- Обязательно привлечение созаёмщика (супруга).

- Повышение процентной ставки.

- Квартира будет в залоге у банка вплоть до погашения кредитной линии.

- Сумма первоначального взноса довольно велика.

- Ставка повысится ещё на несколько процентов, если заёмщик откажется страховать жизнь.

Погашать кредит можно несколькими способами – через банкомат, через мобильное приложение, на официальном сайте, через кассу в любом отделении банка.