Кредит под 6,5% в Альфа-Банке – оптимальный вариант кредита для крупных покупок. Действие льготной ставки распространяется и на потребительские, и на ипотечные займы. Подать заявку можно через интернет или при личном посещении офиса. Предусмотрена возможность получения при помощи курьерской доставки.

Льготная ставка в Альфа-Банке – ключевые особенности

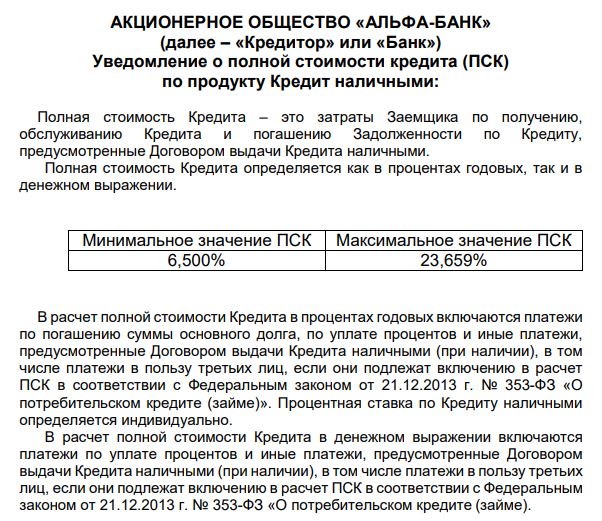

Снижение переплат по потребительским кредитам – возможность, доступная постоянным клиентам. Для получения минимальной ставки также необходимо оформление пакета услуг по финансовой защите. Рассчитывать на льготные ипотечные кредиты также могут участники госпрограмм. При расчете полной стоимости займа учитываются проценты, сумма основного долга, определенные в договоре дополнительные платежи.

Условия кредитования

Процентная ставка определяется совокупностью следующих факторов:

- Программа;

- Статус клиента;

- Дополнительные факторы.

Ограничения и лимиты

Максимальный лимит по льготной программе – 1,5 млн рублей. Первые 100 дней после оформления карты переплата не начисляется. Обязательны взносы минимальных платежей. Установлены ограничения при обналичивании карты. Максимальная сумма снятия в месяц – 50 000 рублей. После превышения лимита придется платить комиссию, размер которой – от 3,9%. Переплата начисляется с 4 взноса.

Возможно ли увеличение процентной ставки?

Ставка повышается в случае отказа от услуг финансовой защиты. Новым клиентам банка возможность получения кредита под 6,5% не доступна. Финансовое учреждение в праве повышать размер ставки в процессе выплаты займа.

Срок кредита

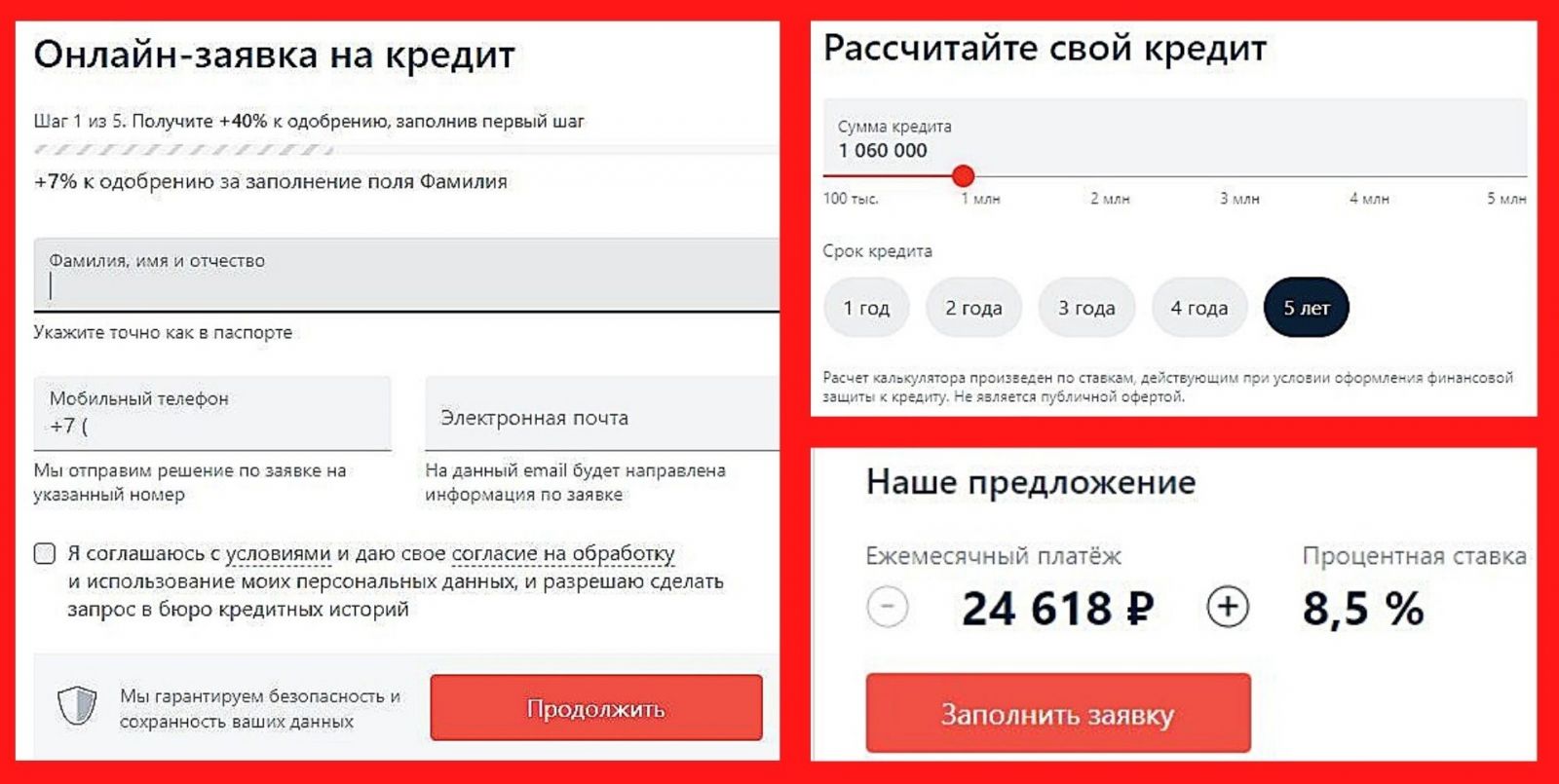

Оформить потребительский займ можно на срок от 12 до 60 месяцев. Доступный срок определяется совокупностью нескольких факторов. В первую очередь, это сумма кредита. Дополнительные параметры устанавливаются по усмотрению банка.

Доставка наличных

На выбор клиентов предоставлено несколько вариантов получения денежных средств. Удобный способ выдачи необходимо указывать в заявке на получение займа:

- Получение денежных средств в кассе. Деньги доступны для получения после подписания договора. Документ определяет параметры займа.

- Перевод на банковскую карту. Новое платежное средство выдается при оформлении кредита впервые. Его можно получить, посетив отделение банка или дома, оформив курьерскую доставку. Заемщикам, которые являются постоянными клиентами банка, деньги перечисляются на существующую карту.

- Перечисление на расчетный счет, открытый в стороннем банке. Следует правильно указать реквизиты. Обналичить сумму можно на кассе.

Порядок оформления кредита под 6,5%

Для получения займа с льготной ставкой необходимо действовать по тому же алгоритму, который разработан для стандартных программ.

Требования к заемщикам

Кредиты с минимальной процентной ставкой могут получить клиенты, которые соответствуют ряду критерий:

- Возраст от 21 до 65 лет;

- Гражданство РФ, постоянная прописка на территории страны;

- Доход – от 9000 рублей в месяц. Необходимо подтверждение;

- Постоянная работа;

- Предоставленные контактные данные работодателя;

- Стаж на последнем месте работы – от 3-х месяцев.

Перечень основных документов

Документом, подтверждающим личность клиента и наличие у него гражданства, является паспорт. Дополнительно требуется предоставление следующих документов:

- Справка в форме 2-НДФЛ;

- Второй документ. Подойдет ИНН, СНИЛС, медицинский полис и водительское удостоверение;

- Документы, определяющие уровень материального положения клиента.

Особенности заполнения заявки

Оформление кредита через интернет осуществляется на сайте alfabank.ru. В разделе займов нужно выбрать подходящий. Далее следует нажать клавишу «Оформить». Откроется анкета заемщика. В ней необходимо ввести следующие данные:

- ФИО лица, являющегося заёмщиком;

- Дата рождения, сведения о месте рождения;

- Контакты – номер телефона и адрес электронной почты;

- Паспортные данные – серия и номер;

- Предыдущая фамилия в случае, если она менялась;

- Информация о работодателе. Требуется указать наименование организации, юридический адрес, ИНН;

- Статус семейного положения, наличие детей;

- Информация об образовании;

- Информация об уровне образования;

- Сведения об открытых счетах в сторонних финансовых учреждениях;

- Информация об имуществе, которое находится в собственности.

Тщательно проверяйте данные. После того, как будет отправлена анкета, следует ввести поступивший на телефон указанный клиентом при регистрации проверочный код.

Срок рассмотрения

Общий срок рассмотрения кредитных программ – 5 дней. Именно такой срок указывается в описании. На практике рассмотрение обычно занимает 15-30 минут. В случае возникновения дополнительных вопросов с клиентом связывается менеджер банка. Результат рассмотрения отправляется на телефон клиента в виде СМС или письма на электронную почту. Далее менеджер и заемщик согласовывают дату подписания договора и способ оформления.

Действия в случае отрицательного решения по кредиту

Порядок действий определяется в зависимости от причины отказа:

- Отсутствие официального трудоустройства, невысокий уровень заработной платы. Следует предоставить недвижимость или транспорт в залог, постараться найти хорошего поручителя. В некоторых случаях финансовое учреждение может принять справку 3-НДФЛ. Однако может повыситься размер процентной ставки.

- Плохая кредитная история. В случае, если ошибки не связаны с просрочками, можно обратиться в БКИ. Следует предварительно проверить с каким бюро взаимодействует Альфа-Банк.

- Неоплаченные кредиты. Если их слишком много, необходимо постараться погасить часть из них. Также можно увеличить уровень дохода.

- Отсутствуют результаты скоринговой проверки. Информация о том, какие способы использует банк, клиенту не предоставляется. Решить проблему, можно только обратившись в другой банк.

- Несоответствие возрастным критериям. Клиент может подать заявку позднее или выбрать для подачи заявки другое учреждение.

- Клиент не имеет прописки в радиусе действия отделения банка. Решением проблемы является обращение в другое учреждение.

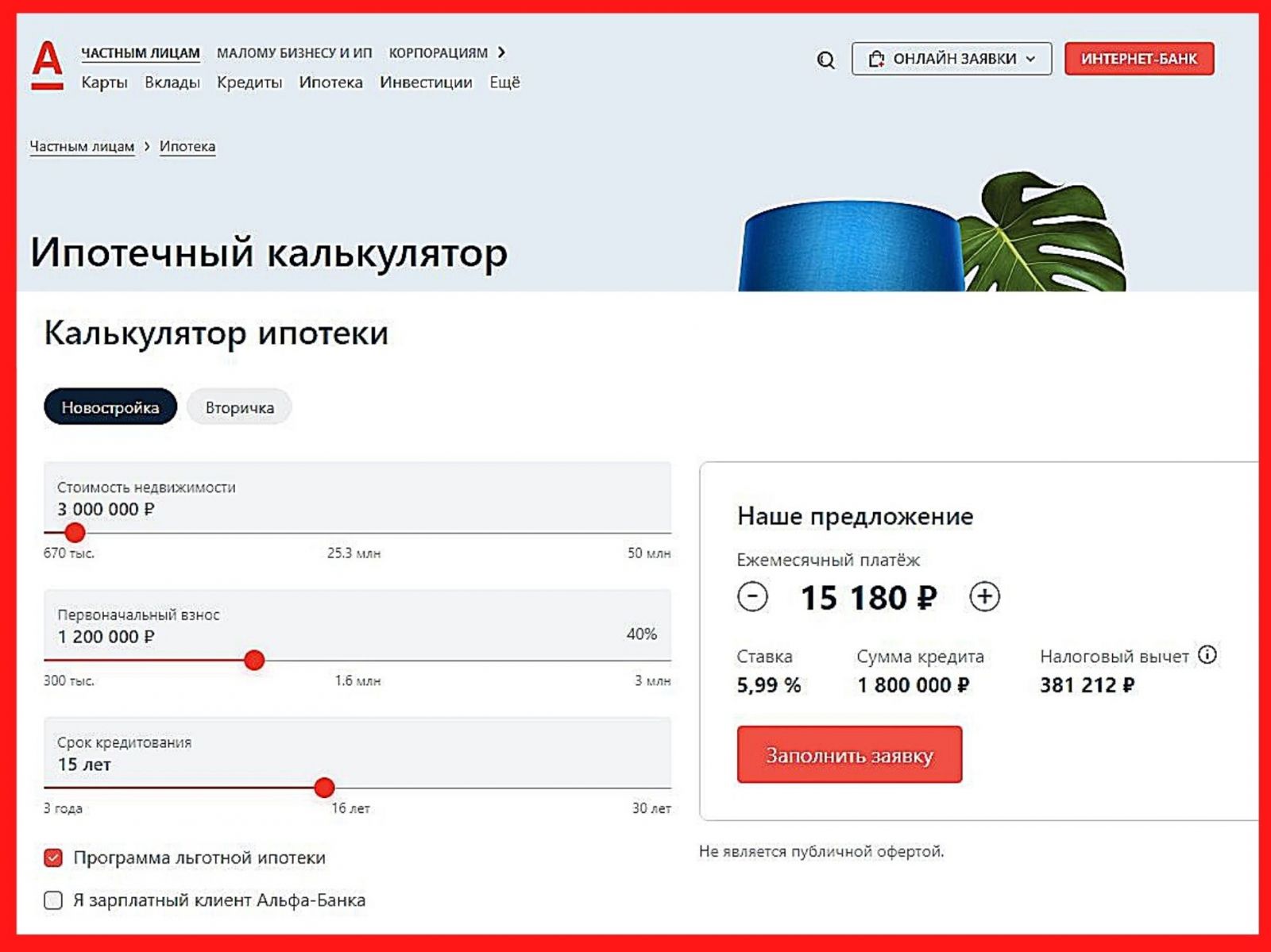

Льготная ипотека от 6,5%

Часть процентов при оформлении такого кредита погашает государство. Возможность получения льготной ипотеки доступна не каждому.

Требования к жилью

Условиям программы соответствует не каждый объект недвижимости. Установлены следующие критерии:

- Квартира должна находиться в новостройке;

- Может находиться на стадии строительства или быть уже введенной в эксплуатацию;

- Продавцом может быть только компания-застройщик, не физическое лицо;

- Реализация должна быть осуществлена по договору уступки или долевого строительства.

Льготная ипотека не доступна покупателям вторичного жилья. В качестве продавца не могут выступать инвестиционный фонд и управляющая компания.

Кто может быть заемщиком?

Кредит с процентной ставкой 6,5% является новой разновидностью программ господдержки. Ее действие осуществляется наряду с семейной ипотекой. При оформлении первого кредитного продукта предъявляется меньше требований:

- Возраст от 23 до 65 лет;

- Наличие постоянной работы;

- Стабильный доход.

Время действия льготы

Изначально программа должна была действовать до 1 июля 2021 года. Именно до этого времени нужно было собрать требуемый пакет документов и подать заявку.

Порядок погашения

Выплата льготной ипотеки осуществляется так же, как и стандартной. Доступно несколько способов внесения обязательных платежей:

- Банкоматы банка;

- Кассы банка;

- Онлайн-банкинг, при наличии зарплатных или накопительных счетов;

- Мобильное приложение;

- Отделения Почты России.

Необходимость выплаты разницы между льготной и базовой ставкой берет на себя государство.

Документы, необходимые для оформления

Для того, чтобы получить ипотечный займ, потребуется подготовка следующего пакета документов:

- Паспорта лиц, выступающих заемщиком и созаемщиком;

- Справки о заработной плате. Подходит формат 2-НДФЛ. Банк может устанавливать свою форму. Могут быть предоставлены декларации;

- ИНН, СНИЛС;

- Копия трудовой книжки, заверенная работодателем. Справка, подтверждающая наличие официального места работы;

- Акт проведенной оценки недвижимости;

- Выписка из ЕГРН и технический паспорт на квартиру;

- Полис страхования жизни и здоровья заемщика.

Решение – сколько ждать?

Заявки обычно рассматриваются в течение 5 дней. В случае необходимости предоставления дополнительных документов, срок может быть увеличен.

Преимущества и недостатки

С положительными и отрицательными качествами кредитной программы рекомендуется ознакомиться перед подписанием договора.

Кредит

Льготный потребительский кредит выделяется следующими преимуществами:

- Минимальный размер процентной ставки;

- Отсутствие необходимости подтверждения целевого использования денежных средств;

- Минимальное время рассмотрения заявок;

- Удобные способы заключения договора и получения заемных средств.

Основной недостаток – сложности при получении. Возможность доступна не всем клиентам. Обязательным условием является подтверждение дохода.

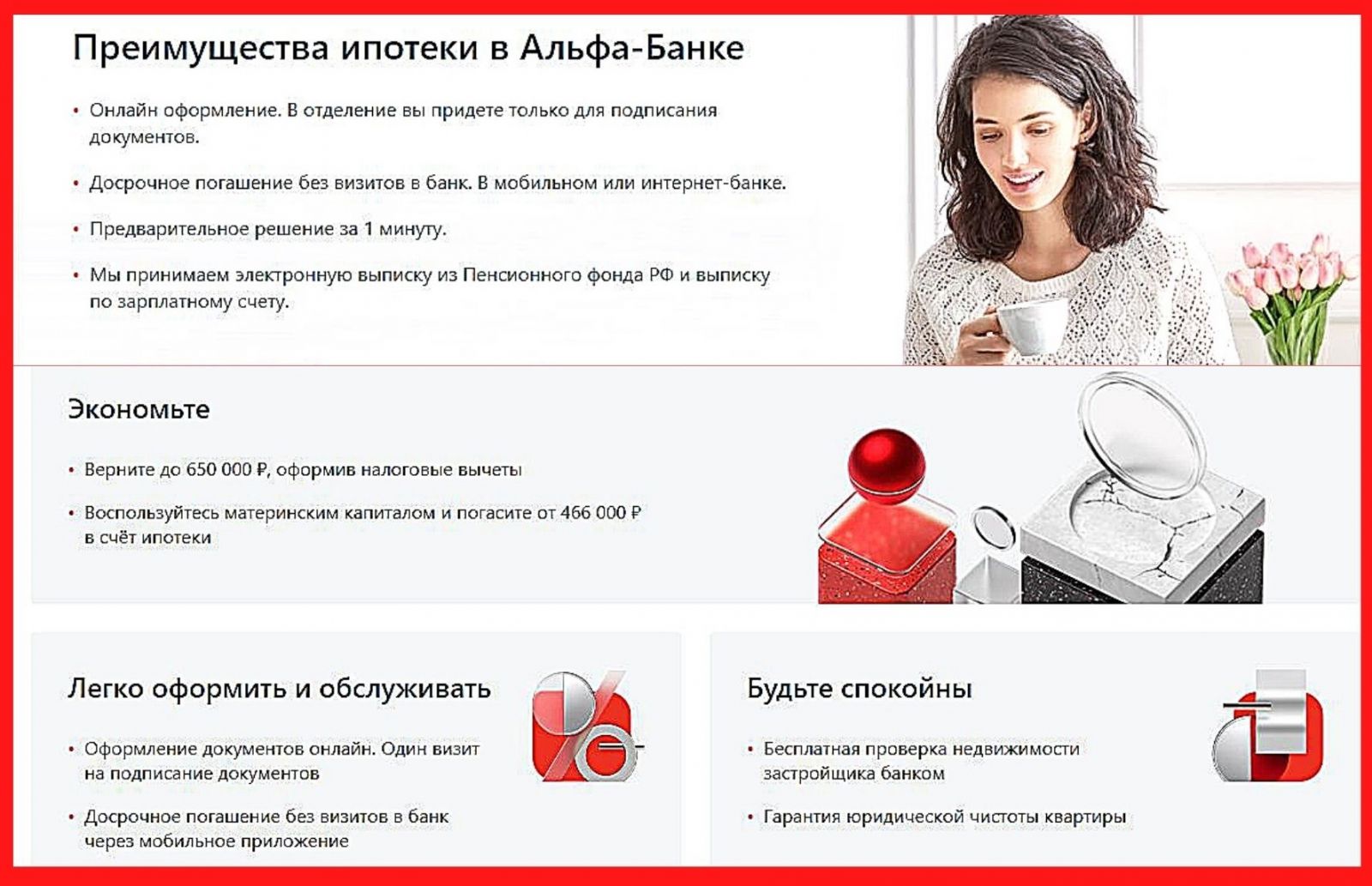

Ипотека

Минимальная ставка – главное преимущество программы. Доступна возможность привлечения средств материнского капитала. К недостаткам займа относятся следующие положения:

- Программа действует ограниченное время;

- Для покупки не подходит вторичное жилье. Невозможность рефинансирования уже оформленной ипотеки;

- Небольшой кредитный лимит. Подобрать жилье в Москве и других крупных городах достаточно сложно;

- Увеличенный первоначальный взнос – не менее 20% от стоимости жилья.